令和8年も税制等の改正がいくつか予定されています。

給与関係では、税制改正に伴い次の注意が必要です。

①源泉徴収税額表が変わります。

給与ソフトを利用している場合は、

令和8年分の改正に対応したアップデートをしましょう。

②扶養控除等申告書の記載事項が変わります。(源泉控除対象親族の新設)

所得金額次第で扶養人数のカウントが変わってしまうので、しっかり確認しましょう。

これまでは所得超過で扶養親族とされなかった大学生世代の一部の人が追加され、

対象親族の名称が変更になりました。

扶養控除等申告書への記載は、

令和7年まで:控除対象扶養親族 → 令和8年から:源泉控除対象親族(※)

と変わります。

※「源泉控除対象親族」とは次のa.またはb.に該当する人

a.控除対象扶養親族

b.所得者と生計を一にする親族のうち年齢19歳以上23歳未満で

合計所得金額が58万円超100万円以下の人

記帳関係では、インボイス制度 経過措置のスケジュールの見直しがあります。

免税事業者からの仕入税額控除の扱い

令和8年10月から 仕入税額控除「70%(※)」となります。

※当初は令和8年10月1日から税額控除を「80%」から「50%」へ引き下げる

予定でした。

準備をきちんとしておくと、後であわてる事も減っていくと思います。

いよいよ12月ですね

令和7年分の年末調整申告書類の作成は終わりましたか?

今年は申告書の様式変更や所得計算方法の見直しにより

例年よりもかなり複雑化しています

自分の申告書を書き始め「基礎控除申告書」の所得金額計算から

手が止まってしまいました・・・

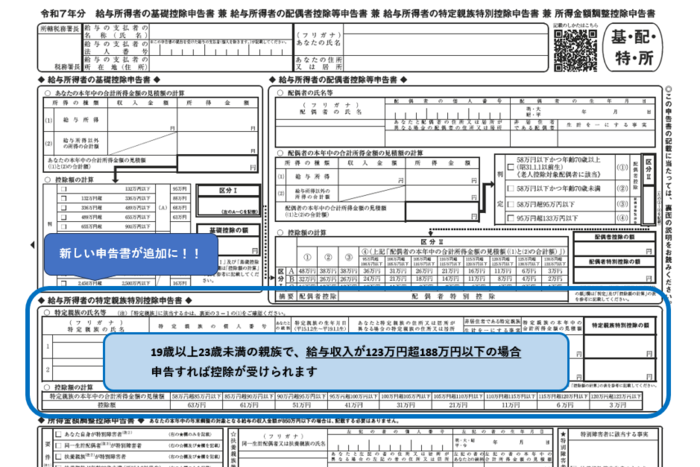

今年の大きな変更点は下記の3つがあります

〇給与収入から控除される「所得控除額」の引き上げ

最低保障額が55万→65万

〇所得金額から控除される「基礎控除」の引き上げ

合計所得金額に応じて 48万円→58万円~最大95万円

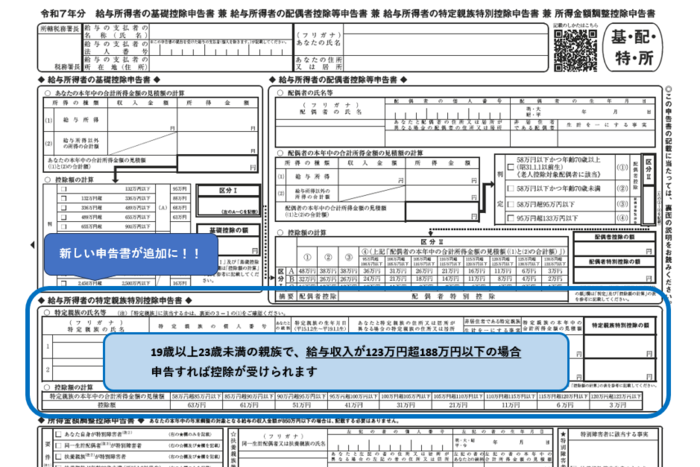

〇特定親族特別控除の新設

19歳以上~23歳未満の子のアルバイト収入

123万以下→123万円超~188万円以下まで特別控除が受けられます

お子さんの所得要件が緩和され、控除が受けやすくなりましたが

これから冬休み・年末になり、アルバイト先が繁忙期を迎え、

急遽「シフトに入れる?」「勤務時間少し増やせる??」なんて

話もあるかもしれません

しっかりと12月に受け取るアルバイト代を確認して「扶養控除等申告書」や

「特定親族特別控除申告書」へ記入し控除を受けましょう

少し山へ足を延ばしてみたら紅葉と雪景色が楽しめました

今年もあと1ヶ月、寒さが厳しくなる季節ですが

健康管理に気を付けて元気に新年を迎えましょう

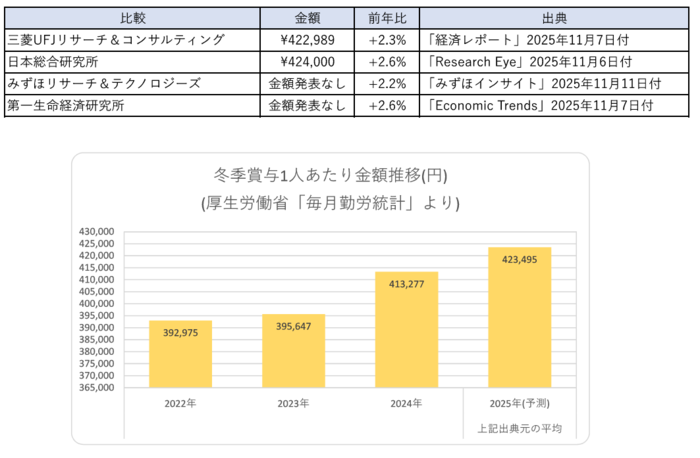

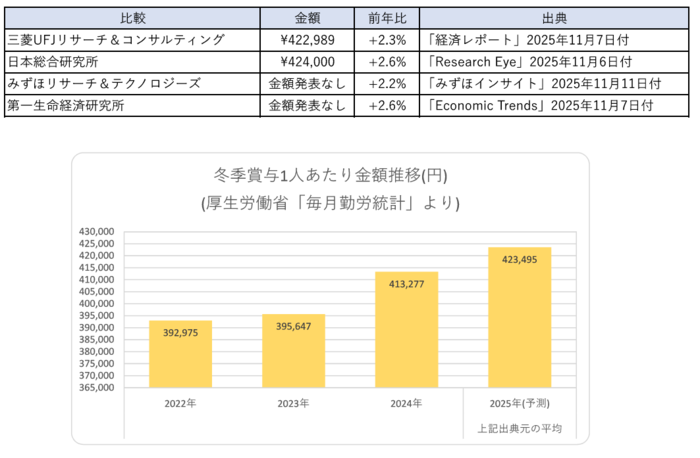

2025年冬の賞与は好調な夏に続き、企業の業績回復と人手不足を背景に、

5年連続の増加が見込まれています。

実質賃金が継続して減少しており、続く物価高の影響もあると思われます。

急に涼しくなり、年末調整が気になる時期になりましたね。

今年の年末調整の変更点は3つ

1.「基礎控除」と「給与所得控除」の引き上げ

2.「扶養控除等の所得要件」の改正

3.「特定親族特別控除」の新設

今年のポイント!

■扶養控除申告書に記入する扶養親族等の範囲が変わります

【配偶者】給与収入のみで160万円以下

【配偶者以外の扶養親族】給与収入のみで123万円以下

ただし、令和8年分より19歳以上23歳未満の親族は、165万円以下

■特定親族特別控除申告書が追加されました

子供がアルバイトで、123万円以上収入があっても

収入188万円以下までであれば、控除を受けることができるようになりました。

控除を受けるためには、申告書の記入が必要です!

改正により、これまで扶養から外れていた親族が、

新たに扶養控除等の対象になる可能性があります。

扶養する家族がいる方は、家族の所得金額をしっかり確認しないといけないですね。

2025年10月以降に適用される地域別最低賃金の改定額が決定しました。

全47都道府県で時給1,000円超えが実現します。

長野県 1,061 円 (前年比+63円)

山梨県 1,052 円 (前年比+64円)

全国平均は1,067円 (前年比+69円で史上最大の上げ幅)

施行日は多くは2025年10月~11月ですが、

一部は2026年1月・3月施行の地域がありズレがあります。

長野県の施行日は10月3日、山梨県は 12月1日となっています。

最低賃金の改定により、雇う側は賃金改定だけでなく、

扶養の範囲で働きたいパート労働者のシフトの見直しなどが必要になってきます。

今のうちに準備が必要ですね。

経理代行飯田店ではスタッフを募集します。

会社見学も受け付けてますのでご気軽にお越しください!

詳しくは採用情報のページをご覧ください。

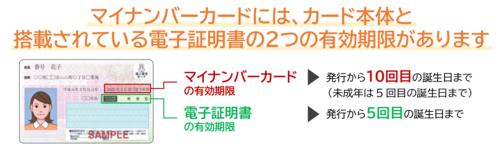

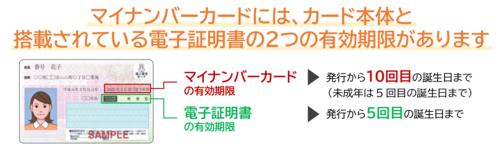

2020年からのマイナポイント事業の際にマイナンバーカードを作成された方の多くが、

今年2025年に電子証明書の有効期限(5年)を迎える時期となっています。

■ 電子証明書の有効期限とは?

(厚生労働省リーフレットより)

■ 電子証明書の期限が切れるとどうなる?

1.オンライン手続きが利用できなくなる

・マイナポータルへのログイン

・e-Tax(電子確定申告)

・各種行政手続き(コンビニでの住民票の写しの取得など)

・金融機関でのオンライン口座開設やローン申請など

2.マイナ保険証としての利用ができなくなる

3.スマートフォン搭載の電子証明書も連動して失効する

■ 電子証明書の更新方法

有効期限の2~3カ月前を目途に有効期限通知書が送付されます。

マイナンバーカードと有効期限通知書を持参して、

お住いの市区町村窓口での更新手続きとなります。

※電子証明書の更新と再発行の手続はオンラインではできません。

電子で確定申告をしようと思ったときに電子証明の期限切れで申告が間に合わない!

とならないよう、お気を付けください。

快晴の中、今年も飯田では焼來肉 ロックフェスが開催されました!

まだまだ猛暑が続いていますが、夏を満喫してください!

キャッシュレス決済が浸透してきましたが、

納税もキャッシュレスが一般的になりつつあります。

住民税のキャッシュレス納付には、いくつか方法がありますが

おすすめが「ダイレクト納付」です

納付の手数料がかからず、

「ダイレクト納付口座振替依頼書」を提出するだけで始められます

■事前準備

PCdesk(WEB版)からダイレクト納付を行う口座の登録をし、

金融機関へ申請します。

手続き完了までに1ヶ月ほどかかりますのでお早めに。

■毎月の手順

PCdesk(WEB版)にログインし、以下の手順で納付します。

①市町村ごとに納付額を登録します。

②納付方法「ダイレクト方式」を選択し

「納付日を指定して納付」で希望の納付日を指定します

③納付情報を印刷またはPDF出力して保管しましょう

次の月は、金額に変更がない場合は「前月の納付情報をもとに作成」

から納付手続きができます。

→詳しくはこちら

給与支払のタイミングで住民税の納付手続きまで完了してしまえば

納付忘れも防げます。

一部の銀行では、住民税の納付にも手数料がかかるケースがあるようです。

今後、こうした対応をする銀行が増えていく可能性もあるので

窓口に行かず、キャッシュレスで納付する方法に変更してみては

どうでしょうか?

7月に行う大事な手続きのひとつに、「算定基礎届(定時決定)」の提出があります。

■ 算定基礎届とは?

「算定基礎届」とは、健康保険と厚生年金保険の保険料額(標準報酬月額)を

毎年見直すための届出です。

提出先は「日本年金機構」または加入している「健康保険組合」で、

会社が4月・5月・6月の給与データをもとに、社員一人ひとりの平均報酬額を報告

します。このデータをもとに、9月から翌年8月までの社会保険料が決定されます。

■ 提出時期と対象者

提出期間:毎年7月1日~7月10日

対象者:7月1日現在のすべての被保険者

■ 標準報酬月額とは?

標準報酬月額とは、給与(基本給・手当など)の平均額を「報酬月額表」に

あてはめた等級のことです。

例:平均給与が25万円 ⇒ 標準報酬月額26万円の等級に該当

この等級に応じて、健康保険料や厚生年金の金額が決まります。

算定基礎届は毎年の定例業務です。

もしミスがあると、社員のみなさんの保険料が多すぎたり少なすぎたりしてしまう

ことも。だからこそ、しっかり確認して、正しく提出することがとても大事です。

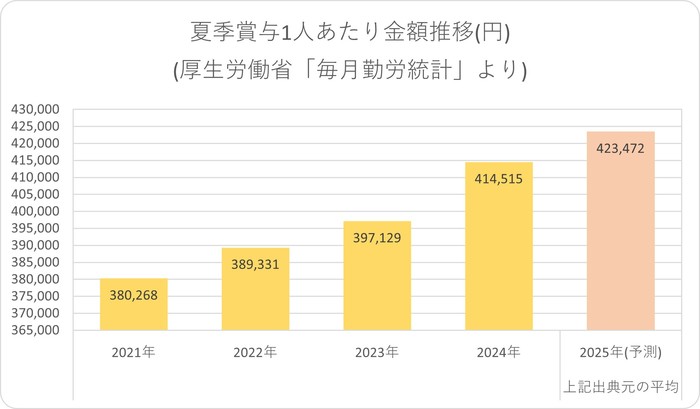

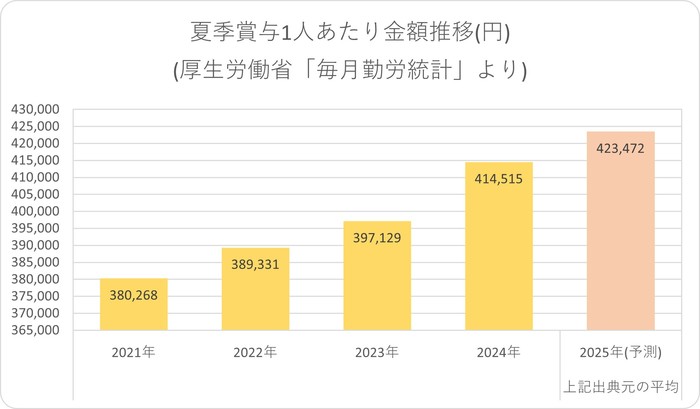

2025年夏の賞与は、今年の春闘賃上げ率が、昨年同時期の5.17%をさらに上回る

5.32%(2025春闘 第5回回答集計結果)となったことに加え、

人手不足の深刻化、好調な企業業績などの要因から、前年比2.2~2.6%の増額と

予測されています。ただし、米国政府の関税引き上げによる業績悪化懸念を受けて

一部企業では賞与が下振れする見通しです。